✅会社で企業型確定拠出年金っていうのがあるけど何?

✅企業が掛金を拠出して、従業員が運用するってどういうこと?

上記のように企業型確定拠出年金について詳しく知りたいという方向けの解説記事です。

企業型確定拠出年金(企業型DC)とは?

企業型確定拠出年金は企業年金の一つ

企業型確定拠出年金は老後の資産形成を目的とした企業年金の一つで、企業型DC(Defined Contribution plan)とも呼ばれます。

企業年金の種類はこちら☞

「厚生年金基金」

「確定給付企業年金(DB)」

「企業型確定拠出年金(企業型DC)」

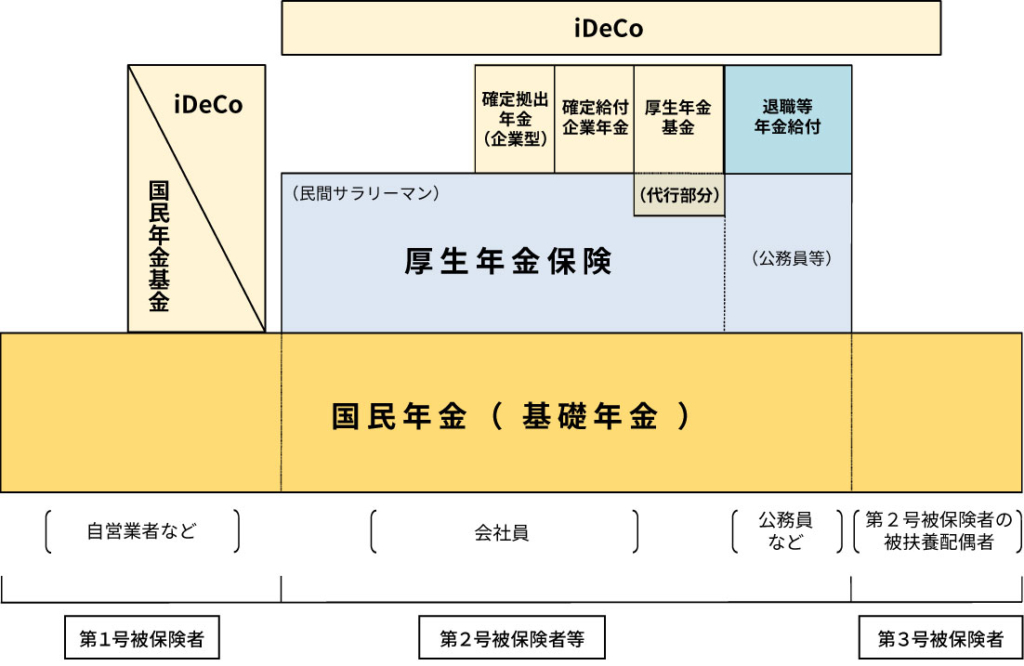

老後の基本的な収入となるのはいわゆる年金ですが、これは国が運営する公的年金です。対して企業が独自に設定できる企業年金や個人が任意で加入できるiDeCoなどは私的年金と呼ばれます。

国民年金(基礎年金)

厚生年金

国民年金基金

企業年金

厚生年金基金

確定給付企業年金(DB)

企業型確定拠出年金(企業型DC)

iDeCo(個人型確定拠出年金)

高齢化社会においては公的年金だけでは老後資金として不十分なため、別途私的年金等で備える必要があります。

老後の資産形成の「自主的な努力」の支援を目的として平成13年(2001年)に確定拠出年金法が制定されました。

確定拠出年金は企業型と個人型の2種類があります。

企業型確定拠出年金(企業型DC)➜企業が掛金を拠出、従業員が運用

個人型確定拠出年金(iDeCo/イデコ)➜加入者自身が掛金を拠出、加入者が運用

企業型DCを導入する・しないは企業が決定するため、制度がある企業もあれば、ない企業もあります。企業が企業型DCを導入していれば、従業員は会社に入った時点で自動的に加入することになります。

企業型確定拠出年金は企業側にとっても、人材確保のための「福利厚生」となるため導入メリットがあります。

退職金と企業年金の違い

退職金は、民間企業の場合、もともと法律で支給を義務付けられているわけではありません。

就業規則や労働協約などの定めがある場合に、支給義務が発生します。

だから、退職金を支払う会社と支払わない会社があります。

ところで、なぜ、企業は一時的な負担が増大する退職金制度を採用するかというと、

●労働力の確保

●労働力の定着

●帰属意識の高揚

従来のいわゆる退職金と企業年金の基本的な違いは「退職給付」を一括で受け取るか、分割して受け取るかの違いです。

ただし、企業年金制度によっては企業年金を一括で受け取れる場合もあるので一概に上記だけの違いとは言えません。

退職金制度がある場合は就業規則に記載があります。

退職一時金の算定方法は主に以下の3つがあります。

■給与比例方式

給与に勤続年数などに応じた支給率をかけた金額で算出

■定額方式

給与に関わらず、勤続年数に応じた定額を支給

■ポイント制

勤続年数や職能、役職、保有資格などをポイント化し、ポイントを合算することで支給額を算定

公的年金と私的年金の違い

公的年金と私的年金の基本的な違いは国が運営するかそうでないかですが、年金の運営方法もまた大きく違います。

年金の運営方法には賦課方式と積立方式の2種類あります。

賦課方式は現役世代が納めた保険料を高齢世代の年金給付に充てる方式です。公的年金はこの賦課方式で運営されています。賦課方式の場合、少子高齢化が進むと現役世代の保険料が増加するため現役世代の負担が大きくなります。

積立方式は自分で保険料を積み立て、それを株式や債券などで運用して増やし自分が将来受け取る方式です。私的年金ではこの積立方式で運営されます。

公的年金=賦課方式(現役世代の保険料から年金給付される)

私的年金=積立方式(積立金から年金給付される)

公的年金では実際には保険料の他に税金(国庫負担)と年金積立金も年金給付に充てられているため完全な賦課方式とはなっていません。

日本では少子高齢化が進んでいるため、保険料の余剰分と積み立ててきた年金積立金を運用し、財源を増やした上で将来の年金給付の不足分を少しずつ補っていくという計画がなされています。

企業型確定拠出年金のメリット・デメリット

メリット① 掛け金が非課税、社会保険料の対象外

企業が毎月拠出する掛け金は給与とみなされず所得税・住民税が課されません。

所得税5%・住民税10%だと仮定します。毎月の1万円を拠出した場合、その掛け金は非課税ですので毎月1,500円が課税されずに1万円を積み立てることができます。

給与として受け取ってから積み立てるよりも年間で24,000円の節税効果があります。また社会保険料も天引きされません。

メリット② 運用益が非課税

資産運用で得た利益(運用益)は課税されません。

通常資産運用で得た利益には20.315%(所得税15%+住民税15%+復興特別所得税0.315%)が課税されます。

デメリット 運営管理機関を自分で選ぶことができない

企業型DCは、運営管理機関を選択するのは事業主(会社)です。 そのため提示された金融商品に購入したい金融商品がない場合もあり、あるものから選ばざるを得ません。

年金の全体像 ~公的年金と私的年金

自営業・フリーランスの場合

国民年金(基礎年金)

■加入者:20歳から60歳未満のすべての国民

■受給開始年齢:原則65歳以上に老齢基礎年金を受給できる

年金を受け取るには10年以上の払込期間が必要

■保険料:月々16,520円(令和5年度)

月々16,590円(令和4年度)

■年金受給額:満額月々66,250円(令和5年度)満額年間795,000円(令和5年度)

満額月々64,816円(令和4年度)満額年間777,800円(令和4年度)

国民年金基金

■加入者:自営業者・フリーランス等が任意で加入できる

申し込みした時点で掛金額・給付額があらかじめ決まる確定給付型の年金

■掛金額:上限額は月額68,000円(国民年金基金とiDeCoを併用する場合、合計で月額68,000円)

掛金は全額が所得控除の対象

<国民年金基金とiDeCoの違い>

国民年金基金は終身年金、iDeCoは有期年金

国民年金基金は自ら運用する必要なし、iDeCoは自ら運用する

会社員・公務員の場合

厚生年金

■加入者:すべての会社員・公務員が加入(国民年金と合わせて加入)

会社員は厚生年金保険料の中で国民年金保険料を納付

■受給開始年齢:原則65歳以上に老齢厚生年金を受給できる

■厚生年金保険料率:18.3%(令和2年9月分から)

■保険料:標準報酬月額(≒4月~6月の平均月収)の18.3%を労使折半

標準報酬月額は毎年7月に計算(9月分の社会保険料から反映)

厚生年金保険料は労使折半(会社が半分負担)しており、従業員負担分は9.15%

給与明細に記載される厚生年金保険料はこの従業員負担分の金額

■年金受給額:日本年金機構の「ねんきんネット」の「将来の年金額を試算する」ページから確認が出来ます。

厚生年金基金

1966年から実施

将来の給付額を確定し、厚生年金基金という公法人が年金資産の運用を行う確定給付型の企業年金制度

公的年金の厚生年金の一部を国に代わって支給し、さらに独自の上乗せ給付を行う

2002年の法律改正で代行部分の国への返上が認められ、多くの厚生年金基金が確定給付企業年金へ移行

さらに2012年のAIJ投資顧問事件を契機として法律改正が行われ、平成26年(2014年)以降新規の設立は認められず、多くの厚生年金基金は解散または代行部分の返上により確定給付企業年金に移行

確定給付企業年金

平成14年(2002年)4月から施行

将来の給付額を確定(確定給付)し、企業が年金資産の運用を行う確定給付型の企業年金制度

企業が年金資産を運用するため、株価や金利が下落して運用がうまく行かなかった場合、企業が不足分の補填をするという経営リスクがある

企業型DC

平成13年(2001年)10月から制度化

企業が月々決まった掛金を拠出(確定拠出)し、従業員が運用を行い運用成績に基づいた金額を将来受け取る企業年金制度

従業員が運用リスクを負うため、企業はリスクを負わない。

■掛金の上限額:月額55,000円(企業型DCのみの場合)

コメント