金融商品の種類

元本確保型と価格変動型

運用商品には大きく分けて元本確保型と価格変動型があります。

元本確保型には「定期預金」「保険」があり、安全性が高いですが、大きな収益は見込めません。

価格変動型には「投資信託」があり、大きな収益を見込めますが、元本割れのリスクがあります。

確定拠出年金では個別の株式や債権に投資することはできず「投資信託」という形で株式や債券に投資することになります。

投資信託とは多くの投資家から資金を集めて、複数の資産(株式や債券)や銘柄に分散投資して運用する商品です。

基本的には確定拠出年金では「定期預金」や「保険」といった元本確保型の商品は基本的に選ぶ必要がないと考えます。

その理由について次のページで解説します。

投資信託を選ぶべき理由

- 長期投資になるほど運用成績に差がつく

- 長期投資になるほどリターンが安定する傾向がある

- 運用益の非課税メリットがあるから

- 元本確保型はインフレ時に価値が目減りするから

長期投資になるほど運用成績に差がつく

長期投資では複利の力が大きく働きます。

例えば100万円を年利5%で運用した場合、1年目には5万円、2年目には5万2500円のリターンが発生します。

このように利子にも利子がつくのが複利です。複利の力を使って長期間運用すると雪だるま式にお金が増えていきます。

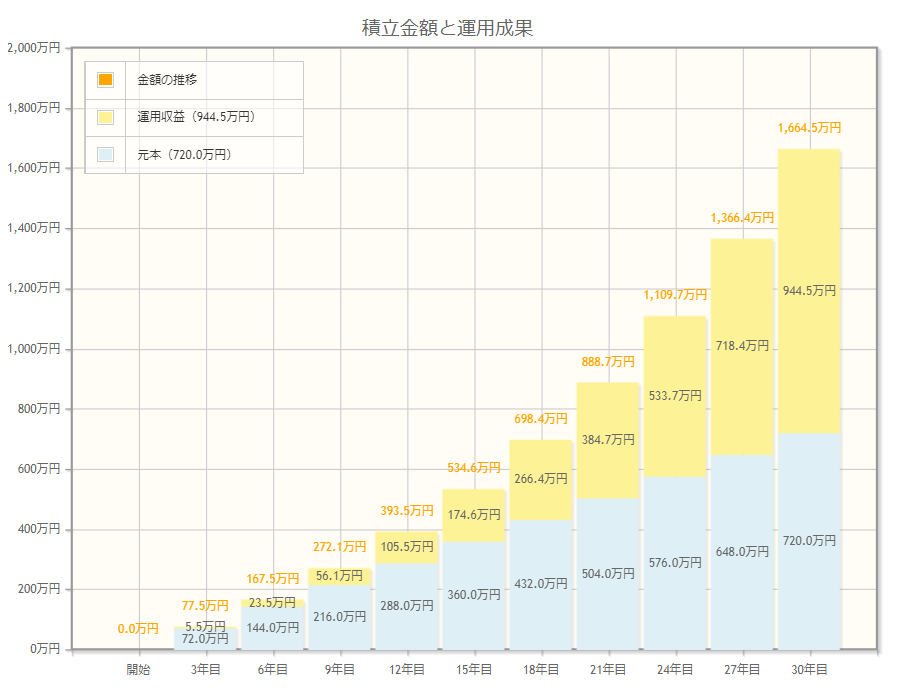

①運用商品:投資信託

条件 毎月積立額:20,000円 想定利回り:5% 積立期間:30年 の場合

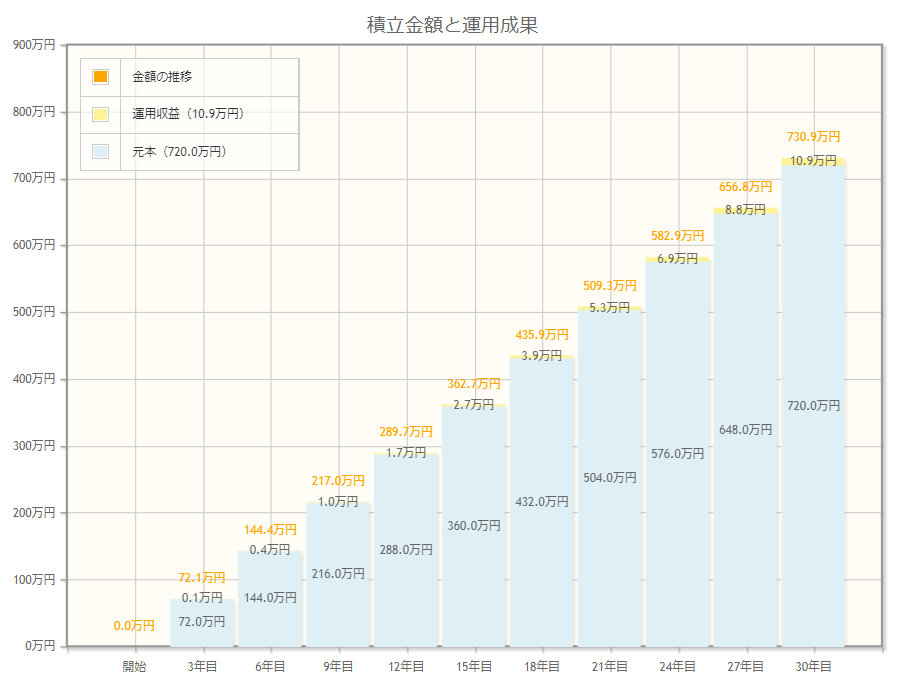

②運用商品:定期預金

毎月積立額:20,000円 想定利回り:0.1% 積立期間:30年 の場合

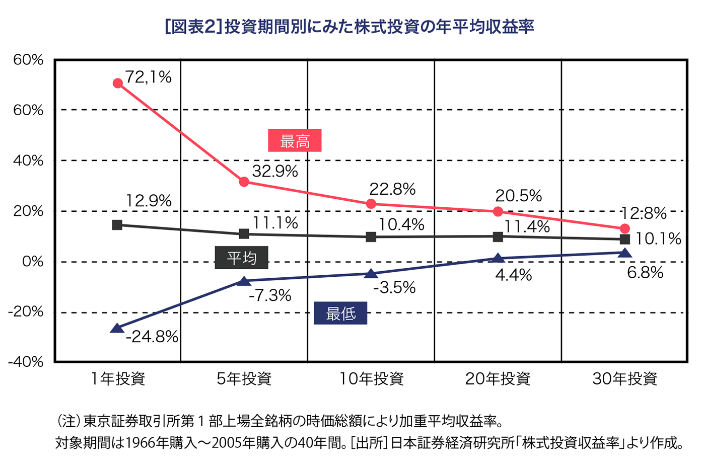

長期投資でリターンが安定する傾向がある

投資なので元本割れのリスクがあります。しかし投資は長期投資になればなるほど年平均のリターンは安定しやすくなるという傾向があります。

元本確保型はインフレ時に価値が目減りするから

インフレ局面では、預金等をそのまま保有していると価値が目減りしてしまいます。

一般的に株式はインフレに強いとされており、インフレになり企業の収益が増えれば企業の株価は上がります。

運用益が非課税になるメリットがあるから

確定拠出年金には運用で得た運用益が非課税になるという税制メリットがあります。

確定拠出年金という枠組みの中で、あえて「定期預金」や「保険」といった元本確保型を選ぶ必要はあまりないと言えます。

確定拠出年金では価格変動型の投資信託を選択し、安全資産としての預金は普通預金で持てばいいという考え方です。

投資信託について

株式投資信託と公社債投資信託

投資信託とは多くの投資家から資金を集めて、複数の資産(株式や債券)や銘柄に分散投資して運用する商品です。

投資対象が何かによって、大きく株式投資信託と公社債投資信託に分かれます。

一般に投資信託という時には、株式投資信託を指します。

株式投資信託は株式にも投資することが認められた投資信託です。株式投資信託でも公社債を組み込んだものがありその一つが「バランス型」で、株式のみで運用するよりも値動きが緩やかになるため「投資初心者向けの投資信託」として紹介されます。

公社債投資信託は公社債(国債や社債)にのみ投資することが認められた投資信託です。

株式投資信託 日本株式

外国株式

バランス型(公社債も組み込む)

公社債投資信託 日本債券

外国債券

投資信託の特徴

- 運用のプロに任せられる

- 小額投資が可能

- 簡単に分散投資が可能

小額投資が可能 多くの投資家から資金をまとめて運用するため小額から株式市場への投資が可能になります。

複数の銘柄・資産に分散投資するためリスクを低くすることが出来ます。投資対象を増やす(分散投資する)ことによってリスクが小さくなります(ポートフォリオ効果)。

例えば日経平均株価に連動する投資信託なら、日経平均株価の対象の225銘柄の株式を保有しているのと同等のリスク低減効果があります。225銘柄の株式を個別に購入するとなれば莫大な費用が必要となり実現性がありません。

世界中の株式を対象とした投資信託であれば、それ一つで全世界株式に分散投資できます。

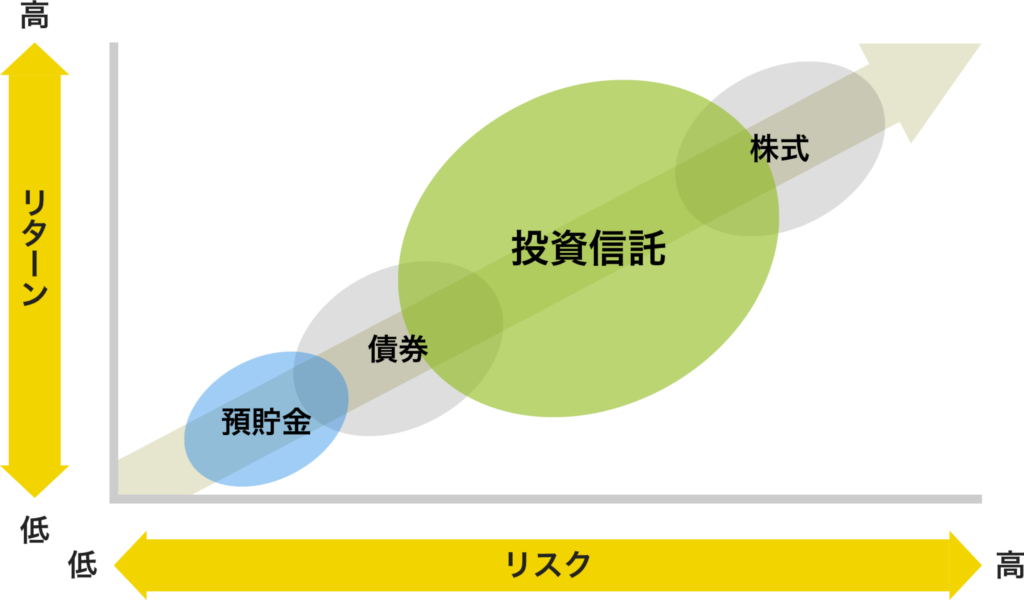

リスクとリターン

投資においてリスクとは「値動きの振れ幅」のことを言います。リスクが高いというと「値動きの振れ幅」が大きいということになります。リターンが高いものを狙えば、その成果のリスク(振れ幅)は大きくなります。

リスクの振れ幅は標準偏差という数値で測ります。「約95%の確率で平均から標準偏差の2倍以内の結果に収まる」となります。

ある投資信託の過去の投資成績が「年間平均リターンが5%、標準偏差が20%」だったとすると、「約95%の確率でマイナス35%からプラス45%の範囲に収まる」ということになります。

100万円を投資した場合、1年後には余程のことがない限り65万円から145万円の範囲に収まる。さらに105万円になる可能性が結構高いと読み取れます。

投資信託にかかる3つのコスト

投資信託には購入時・保有時・売却時の3つのコストがかかります。

- 販売手数料 購入時

- 信託報酬 保有時

- 信託財産留保額 売却時

投資信託の購入時にかかるコストが販売手数料で、販売手数料が無料のものもあり、「ノーロード」と呼ばれます。

投資信託の保有期間中かかるコストが信託報酬です。「純資産総額の〇%」という形で毎日差し引かれます。

目安として0.1%前後だと優良、1%以上はかなり高い(選ばない)という認識がいいかと思います。この信託報酬の大小により運用成果に大きな影響を与えますので、3つのコストの中で最も注意してみるべきコストです。

売却時にかかるコストが信託財産留保額です。

インデックス型とアクティブ型

投資信託にはインデックス型とアクティブ型という運用方法の違いがあります。

インデックス型の投資信託をインデックスファンドと言います。インデックス型は日経平均株価などの指数(インデックス)に連動した成績を目指して運用されます。

例えば日経平均株価が10%上昇すれば、インデックス型の投資信託も10%値上がりするようにできています。10%下落すれば10%値下がりします。

アクティブ型の投資信託をアクティブファンドと言います。アクティブ型は指数の動きを上回る成績を目指して運用されます。

インデックス型よりもコスト(信託報酬:保有期間中かかるコスト)が割高になります。

| 国内株式 | 日経平均株価(日経225) | 日経新聞が選定する225銘柄 |

| 東証株価指数(TOPIX) | 東証一部上場全銘柄 | |

| 先進国株式 | MSCI コクサイ・インデックス | 先進国22か国(日本除く) |

| MSCI ワールド・インデックス | 先進国23か国(日本含む) | |

| 新興国株式 | MSCI MSCI エマージング・マーケット・インデックス | 新興国24か国 |

| 全世界株式 | MSCI オール・カントリー・ワールド・インデックス | 先進国23か国と新興国24か国 |

| 米国株式 | NYダウ | 30銘柄 |

| S&P500 | 500銘柄 | |

| NASDAQ100 | 100銘柄 |

| 国内債券 | NOMURA-BPI総合 | 日本 |

| 外国債券 | シティ世界国債インデックス | 日本を除く |

「MSCI オール・カントリー・ワールド・インデックス(MSCI ACWI)」は先進国23か国を対象とする「MSCI ワールド・インデックス」と新興国24か国を対象とする「MSCI エマージング・マーケット・インデックス」から構成されています。

公的年金を運用しているGPIF(年金積立金管理運用独立行政法人)は、外国株式のベンチマークとして「MSCI ACWI」を採用しています。

投資信託の選び方と組み合わせ

投資信託の選び方

インデックス型の投資信託

コスト(信託報酬)の低いもの

投資信託の組み合わせ方

金融資産の組み合わせのことをポートフォリオと言います。ポートフォリオの語源は有価証券をまとめるファイルという説があります。

一般的にバランスのいいポートフォリオとしては「国内債券・外国債券・国内株式・外国株式」の四つに分けたものがあります。

高い期待リターンを狙う場合は「国内株式・外国株式」を中心とした、あるいは「外国株式」メインのポートフォリオも考えられます。

どのポートフォリオがいいかというのは人によります。あるいはリスク許容度によります。

数十年間お金を取り崩す必要がない場合で、その数十年間の間にリスク(値動きの幅)が大きくても、長期でリターンが見込めれば問題ないという考え方に立てば、積極的に株式を中心としたポートフォリオを組めます。

確定拠出年金はそもそも原則60歳まで資産を引き出すことが出来ませんので、急な出費などに対応できないお金です。

預貯金(生活防衛資金、趣味、教育費)とは別に将来に備える資産形成のためのお金なので、確定拠出年金でのポートフォリオは株式メインで運用するというのが個人的な考え方です。

コメント